フリーランスは開業届が必要?メリットや書き方、提出タイミングを解説

作成日:2025/05/20

- ・「フリーランスって開業届を出す必要があるの?」

- ・「副業でも開業届は必要?」

そんな疑問をお持ちではないでしょうか。

この記事では、開業届とは何かをはじめ、提出方法やタイミングまで、以下のポイントも含め解説します。

- ・提出が必要なケースと不要なケース

- ・開業届を出すメリット、デメリット

- ・開業届の書き方や注意点

開業届を提出すべきか分からずに悩んでいる方は、ぜひ最後までご覧ください。

目次

■開業届とは?

(1)開業届の定義や目的

(2)フリーランスと個人事業主の違い

■フリーランスは開業届を出す必要がある?

(1)開業届を出すべきケース

(2)開業届を出さなくても問題ないケース

■フリーランスが開業届を出すメリットは?

(1)青色申告が利用できる

(2)屋号付き銀行口座を開設できる

(3)補助金や支援制度への申請ができる

(4)事業の証明書となる

■フリーランスが開業届を出すデメリットは?

(1)失業手当が受けられなくなる

(2)家族の扶養から外れる場合がある

■開業届の書き方と注意点

(1)記入時のポイント

(2)屋号と職業欄の注意点

■開業届とあわせて提出したい書類一覧

(1)所得税の青色申告承認申請書

(2)青色事業専従者給与に関する届出書

(3)給与支払事務所等の開設届出書

(4)源泉所得税の納期の特例の承認に関する申請書

(5)適格請求書発行事業者の登録申請書(インボイス制度)

■開業届の提出方法

(1)税務署の窓口

(2)郵送

(3)e-Tax(電子申請)

■フリーランスが開業届を出した後に必要な手続き

(1)確定申告と青色申告の準備

(2)保険や年金の加入・切り替え

■フリーランスが開業届を出す際によくある質問

(1)開業届を出すのに費用はかかる?

(2)開業届を出すと勤務先に通知される?

開業届とは?

まずは、開業届の定義や提出する目的に加えて、フリーランスと個人事業主の違いについて解説します。

(1)開業届の定義や目的

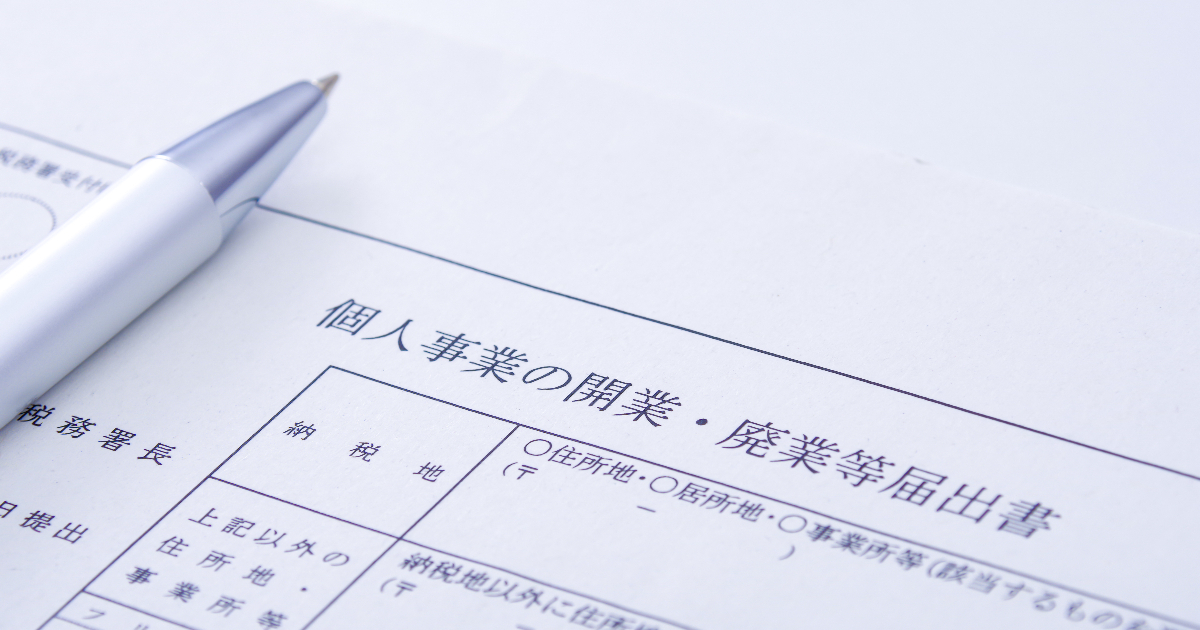

開業届とは、個人で事業を始めたことを税務署に届け出るための書類です。正式名称は「個人事業の開業・廃業等届出書」といいます。

申請の目的は、事業の開始を明確にし、確定申告や帳簿管理、納税といった税務処理をスムーズに進めることです。

開業届を提出すると、事業の開始が税務署に認識され、個人事業主として正式に扱われます。

(2)フリーランスと個人事業主の違い

フリーランスとは、特定の企業に雇用されず、自身のスキルや知識を活かして仕事を請け負う働き方を指します。

一方で、個人事業主とは、法人を設立せずに自分の名前や屋号で事業を営む人のことです。

つまり、「フリーランス」は働き方のスタイルを表す言葉であり、「個人事業主」は税務上の立場を示す呼び方です。同じように見える両者ですが、その意味合いは異なります。

フリーランスと個人事業主の詳しい違いについては、以下の記事をご覧ください。

☆あわせて読みたい

『フリーランスの定義とは?個人事業主・自営業との違いや仕事の例を解説』

フリーランスは開業届を出す必要がある?

フリーランスとして新たに事業を始めた場合は、所得税法に基づき、事業開始から1か月以内に、税務署へ開業届を提出する必要があります。

ただし、現状では、フリーランスが開業届を提出しなかったとしても、罰金や行政処分などの罰則が科されることはありません。

ここからは、開業届を出すべきか、出さなくても問題がないかを具体例をもとに解説します。

(1)開業届を出すべきケース

フリーランスとして継続的に収入を得ている場合は、開業届の提出が推奨されます。開業届を出すべき代表的なケースは、以下の通りです。

- ・毎月安定して報酬を得ている

- ・今後も長くフリーランスを続けるつもりがある

- ・青色申告などの適用を希望する

- ・屋号での口座開設や融資などを検討している

ご自身の働き方が一時的ではなく、継続的な事業に該当する場合は、早めの提出を検討するとよいでしょう。

(2)開業届を出さなくても問題ないケース

副業やアルバイトの一環として単発的・一時的に収入を得ている場合は、開業届を出さなくても問題ないことが多いです。

たとえば、以下のような状況では開業届の提出は必須ではありません。

- ・年に数回の受注など、継続性がない

- ・所得が少なく、雑所得として処理する予定

- ・フリーランスとして活動を始めたばかりで、継続するか未定

特に会社員の副業として行っている場合は、事業として本格的に運営するかどうかを基準に判断するとよいでしょう。

開業届を出さなくても確定申告が必要なケースに注意

一方で、開業届を出していなくても、一定の所得を超えると確定申告が必要になる場合があります。

- ・フリーランスとしての所得が年間48万円を超える場合(基礎控除を超える)

- ・給与所得がある人で、副業収入が年間20万円を超える場合(雑所得扱い)

提出義務がないからといって、税務処理が不要になるわけではありません。収入額と活動の実態を踏まえたうえで、開業届の提出や申告の判断を行うことが大切です。

フリーランスが開業届を出すメリットは?

ここからは、フリーランスが開業届を提出すると得られるメリットを4つご紹介します。

(1)青色申告が利用できる

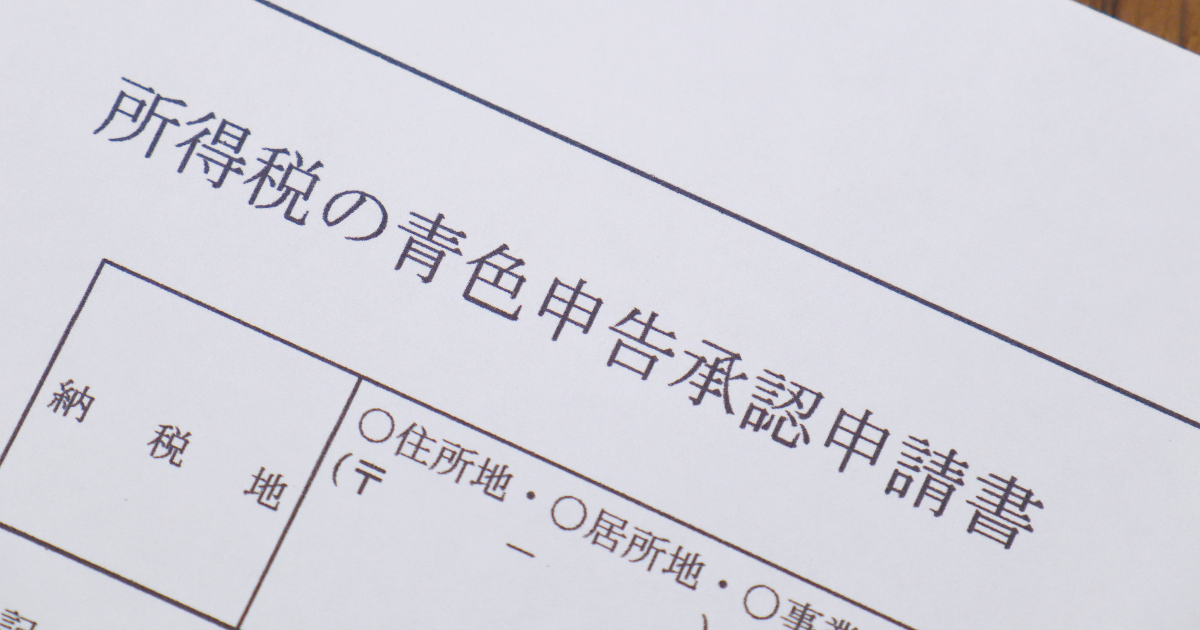

青色申告を利用するには、開業届と「所得税の青色申告承認申請書」の両方を税務署に提出する必要があります。これにより、白色申告にはないさまざまな税制上の優遇が受けられます。

たとえば、最大65万円の特別控除を受けられるほか、事業で赤字が出た場合には、損失を最長3年間繰り越して翌年以降の所得から差し引くことが可能です。

経費の計上そのものは白色申告でも可能ですが、青色申告ではより多くの節税効果を得られます。

(2)屋号付き銀行口座を開設できる

多くの銀行では、屋号付きの銀行口座を開設する際に、開業届の写しの提出が求められます。そのため、あらかじめ開業届を提出しておくと、屋号付き口座をスムーズに開設できます。

屋号付き口座とは、「〇〇デザイン」などの、任意の屋号を本名と併記する形で、口座名義に含められる仕組みです。

事業の収支を個人の家計と分けて管理しやすくなり、経費処理や確定申告の際の手間を軽減できます。

さらに、取引先に屋号入りの請求書を発行することで、信頼感が増し、取引がスムーズになるほか、ビジネスチャンスの拡大にもつながります。

(3)補助金や支援制度への申請ができる

開業届を提出することで、補助金、公的融資、経営安定のための給付金といった、さまざまな創業支援制度に申請しやすくなります。

たとえば、小規模事業者持続化補助金など、多くの助成金では開業届の写しの提出が求められる場合が多く、未提出のままだと申請できないことがあります。

また、日本政策金融公庫の「新規開業・スタートアップ支援資金」などの創業融資でも、開業届の有無が審査に影響する場合があります。

将来的に補助金や融資を活用したいと考えている場合は、開業届の提出を早めに済ませておくと安心です。

☆あわせて読みたい

『【2025最新】フリーランス・個人事業主が受け取れる助成金・補助金一覧』

(4)事業の証明書となる

開業届は、事業を開始した事実や内容を証明できる重要な書類です。

創業初期は、確定申告書や売上実績などの書類がまだ整っていないことも多く、開業届が唯一の証明資料として活用される場面も少なくありません。

たとえば、店舗やオフィスの賃貸契約、銀行融資の申し込み、保育園の入園申請などで、開業届の写しを求められるケースがあります。

各種契約や行政手続きで事業の信頼性を示す書類として有効なため、あらかじめ開業届を提出しておくと安心です。

フリーランスが開業届を出すデメリットは?

開業届を出すことで得られるメリットは多い一方で、注意すべきデメリットもあります。

(1)失業手当が受けられなくなる

開業届を提出すると、原則として失業手当の給付対象外となります。

失業手当は、再就職の意思がある人のための制度です。そのため、開業届を提出すると「自ら事業を始めた」と見なされ、再就職の意思がないと判断される可能性があります。

特に、失業手当の受給期間中に開業届を提出すると、手当の支給が打ち切られるだけでなく、再就職手当も受け取れなくなる可能性があります。

フリーランスとして活動を始める際は、制度のルールをしっかり理解し、提出のタイミングに気をつけましょう。

(2)家族の扶養から外れる場合がある

家族の健康保険に被扶養者として加入している場合、開業届を提出することで扶養から外れる可能性があります。

扶養の条件は健康保険組合によって異なりますが、たとえば以下のような基準が設けられています。

- ・「年間収入が一定額以下であれば扶養に留まれる」

- ・「開業して個人事業主になると、扶養から除外される」

扶養を外れると、原則として国民健康保険への加入が必要となり、保険料を自己負担することになるため、あらかじめ注意が必要です。

被扶養者となっている場合は、扶養条件を事前に確認し、計画的に開業準備を進めましょう。

開業届の書き方と注意点

ここからは、開業届の書き方と記入時のポイント、注意点を解説します。

(1)記入時のポイント

開業届を書く際は、記入ミスや漏れがないよう注意が必要です。提出前に、以下のポイントを確認しましょう。

【日付の記入】

提出日と事業開始日を混同せず、正しく書き分ける必要があります。特に、補助金や青色申告の申請では「事業開始日」の記載が重要になります。

- ・提出日:実際に税務署へ書類を提出する日

- ・開業日:フリーランスとして業務を始めた日

【その他の注意ポイント】

- ・納税地:自宅で仕事をする場合は、自宅の住所を記入

- ・氏名と生年月日:マイナンバーと一致する正確な情報を記入

- ・届出の区分:開業を選択

- ・所得の種類:不動産所得や山林所得、事業所得から当てはまるものを選択

- ・事業の概要:事業内容を具体的に記入

令和3年にルールが変わり、開業届への押印は不要になりました。

開業届の書き方に不安がある場合は、国税庁の公式サイトや税務署の窓口で確認することで、ミスを防げます。

(2)屋号と職業欄の注意点

開業届の記入項目の中でも、屋号と職業欄は特に注意が必要です。屋号は任意の項目のため空欄でも問題ありませんが、記入することで、名刺や請求書にも活用できます。

将来的にブランドや信用力の一部となるため、以下のポイントに気を付けて、名称を設定しましょう。

- ・すでに商標登録されている名称は避ける

- ・他人の屋号や会社名と紛らわしくない名前にする

- ・公序良俗に反する表現は屋号に使用できない

職業欄には、自分が行っている業務の内容を簡潔に、かつ具体的に記入します。職業欄の記入例は以下のとおりです。

- ・ライター

- ・プログラマー

- ・動画編集者

税務署が内容を正しく把握できるよう、専門用語は避け、一般的に認識されやすい職種名の記載を心掛けましょう。

☆あわせて読みたい

『フリーランスは名刺を作成するべき?内容・作り方・おすすめサービスを紹介』

開業届とあわせて提出したい書類一覧

開業届を提出する際には、事業の内容や今後の計画に合わせて、以下の書類も一緒に提出すると手続きがスムーズに進みます。

各書類について、提出が必要なケースと期限を合わせて解説します。

(1)所得税の青色申告承認申請書

- ・提出が必要なケース:青色申告を利用したい

- ・提出期限:原則として3月15日まで(※1月16日以降に開業した場合は、開業日から2か月以内)

(2)青色事業専従者給与に関する届出書

- ・提出が必要なケース:家族を専従者として雇用し、給与を経費として計上したい

- ・提出期限:原則として3月15日まで(※1月16日以降に開業した場合は、開業日から2か月以内)

(3)給与支払事務所等の開設届出書

- ・提出が必要なケース:従業員を雇用する

- ・提出期限:事務所の開設日から1か月以内

(4)源泉所得税の納期の特例の承認に関する申請書

- ・提出が必要なケース:源泉徴収した所得税を年2回にまとめて納付したい

- ・提出期限:定めなし

特に「所得税の青色申告承認申請書」は、開業届と同時に提出するのがおすすめです。

後から提出することも可能ですが、提出期限を過ぎるとその年の青色申告ができなくなるため、注意しましょう。

(5)適格請求書発行事業者の登録申請書(インボイス制度)

- ・提出が必要なケース: インボイス(適格請求書)を発行する事業者として登録したい

- ・提出期限: 登録希望日の15日前まで

フリーランスが開業届を出すタイミング

開業届は、事業を開始した日から1か月以内に提出するのが原則です。提出が遅れても罰則はありませんが、青色申告を希望する場合は、開業日から2か月以内の申請が必要です。

「事業開始日」に明確な定義はありませんが、フリーランスの場合は、報酬を受け取った日、契約を締結した日、営業活動を始めた日などが目安になります。

副業から本格的にフリーランスに移行する場合は、継続的な収入が発生し始めたタイミングや、業務の比重が増えてきた時期を目安に考えるとよいでしょう。

迷った場合は、税務署に相談して提出のタイミングを確認するのがおすすめです。

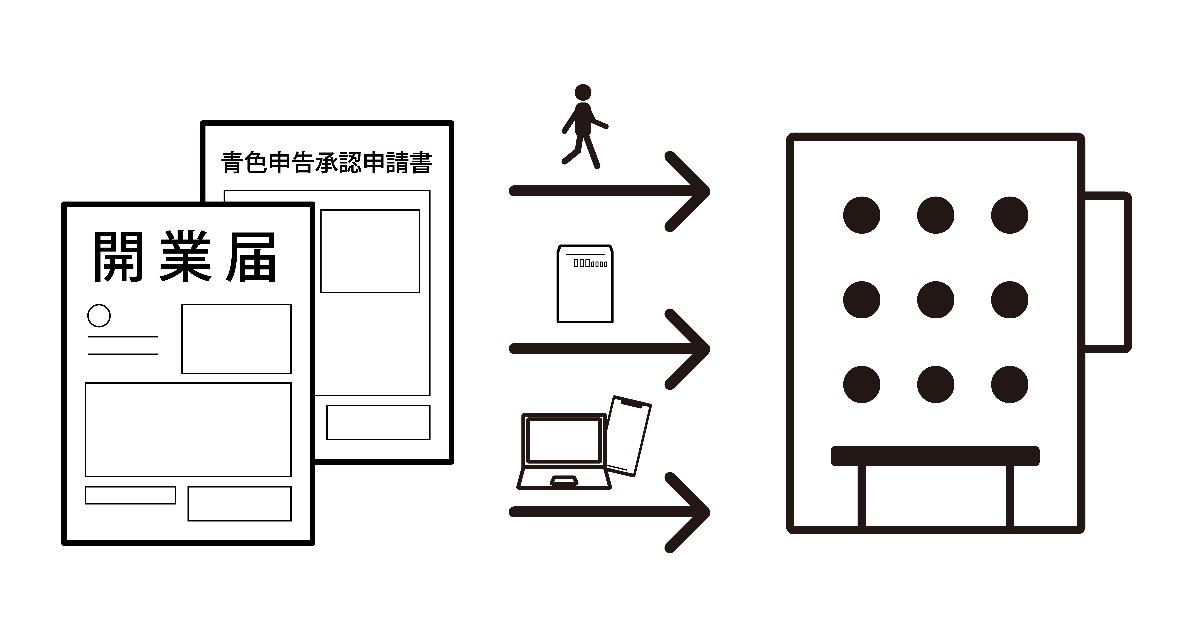

開業届の提出方法

開業届は、納税地(原則として住民票のある住所)を管轄する税務署に提出します。

提出方法は「税務署の窓口」「郵送」「e-Tax」の3種類があり、それぞれ手順や準備が異なるため、自分に合った方法を選びましょう。

(1)税務署の窓口

開業届は、税務署の窓口に直接持参して提出できます。職員と対面でやりとりできるため、記入内容に不安がある場合や、初めての開業で確認しながら進めたい方に向いています。

提出時に不明点があればその場で質問でき、記入ミスなどもすぐに修正できるのが大きなメリットです。

ただし、窓口提出は平日の開庁時間内に訪問する必要があるため、事前にスケジュールを調整する必要があります。

混雑する時間帯には待ち時間が発生することがあるため、できるだけ時間に余裕をもって訪れると安心です。

(2)郵送

開業届は、税務署へ郵送で提出することも可能です。

必要書類を封筒に入れて送るだけで手続きが完了するため、税務署が遠い場合や、平日に窓口へ行けない方に適しています。

ただし、郵送ではその場で確認を受けられないため、記入漏れや書類の不備があった場合に気付くまで時間がかかります。提出前に内容をしっかりチェックしておきましょう。

また、書類の紛失や配達遅延に備え、書留や簡易書留など追跡可能な方法で送付するのが一般的です。その際は、郵送費がかかる点も考慮しておきましょう。

開業届の写しが必要な場合は、返信用封筒と切手を同封し、返送依頼を書き添えると、後日自宅に控えが届きます。

(3)e-Tax(電子申請)

e-Tax(イータックス)とは、国税庁が提供するオンライン申告システムで、開業届をインターネット経由で提出できる方法です。

24時間いつでも申請できるため、税務署へ行けない方や、手続きを効率化したい方に向いています。

ただし、e-Tax経由での提出には以下の事前準備が必要です。

- ・マイナンバーカード

- ・ICカードリーダー(PCの場合)またはマイナンバーカード対応のスマートフォン

- ・e-Taxソフトやマイナポータルとの連携設定

初めての利用には少し設定が必要ですが、e-Taxを使えば、今後の確定申告や税務手続きもオンラインで完結でき、非常に便利です。

フリーランスが開業届を出した後に必要な手続き

開業届を提出した後は、確定申告の準備を進めておく必要があります。また、会社を退職して独立した人は、社会保険の切り替えなども忘れずに対応しましょう。

(1)確定申告と青色申告の準備

開業後は、翌年の確定申告に向けて、日々の収支を記録・管理しておくことが重要です。

確定申告とは、1月1日から12月31日までの間に得た所得をもとに税金を計算し、税務署に報告・納税する手続きです。

青色申告を利用する場合は、売上や経費を正確に記録し、形式に沿って整理・保存しておく必要があります。

記録を効率化するには、「freee」や「マネーフォワード」などの会計ソフトの活用が効果的です。銀行口座やクレジットカードとの連携により、日々の取引を自動で反映でき、作業の手間を大幅に削減できます。

なお、申告期限を過ぎると延滞税などの追加負担が生じる可能性もあるため、早めの準備と継続的な記録管理を心がけましょう。

☆あわせて読みたい

『フリーランス・個人事業主の確定申告のやり方は?経費になるものの例も紹介』

『【フリーランスの税金】税金の種類と控除一覧!節税方法は?インボイス制度に変わるのはいつ?計算式で払う税金額をシミュレーションしよう!』

(2)保険や年金の加入・切り替え

会社員からフリーランスになった場合は、健康保険と年金の切り替え手続きが必要です。

健康保険は、以下の3つのいずれかを選んで加入します。

- 1.国民健康保険に加入(一般的な選択肢)

- 2.任意継続被保険者制度を利用

- 3.国民健康保険組合に加入

年金については、会社の厚生年金を脱退し、国民年金への加入手続きを市区町村で行います。

また、将来の年金受給額は会社員時代に比べて減少するため、国民年金基金や小規模企業共済といった追加の積立制度に加入しておくと、老後の資金をより手厚く確保できて安心です。

おすすめの健康保険や社会保険についての情報は、以下の記事を参考にしてください。

☆あわせて読みたい

『フリーランスにおすすめの健康保険は?種類や保険料を抑える方法を解説』

『フリーランスにおすすめの社会保険とは? 社会保険一覧や会社員との違いも解説』

フリーランスが開業届を出す際によくある質問

最後にフリーランスとして開業届を出す際に、よくある質問とその答えを分かりやすくまとめました。

(1)開業届を出すのに費用はかかる?

開業届の提出に事務手数料などの費用はかかりません。

税務署の窓口やe-Tax(オンライン)を利用すれば、無料で手続きが可能です。あわせて提出することの多い「所得税の青色申告承認申請書」も、同様に無料で提出できます。

ただし、郵送で提出する場合は、切手代や封筒、返信用封筒の用意などで数百円程度の実費がかかります。

(2)開業届を出すと勤務先に通知される?

開業届を提出しても、その情報が自動的に勤務先へ通知されることはありません。

ただし、住民税を「特別徴収」にしている場合は、副業で得た収入も住民税の計算に含まれ、その分が本業の給与から差し引かれます。そのため、会社に副業の存在を間接的に知られる可能性があります。

副業を禁止または制限している企業もあるため、開業届を提出するかどうかにかかわらず、事前に就業規則など社内ルールを必ず確認しておきましょう。

まとめ

フリーランスが開業届を提出するかどうかは、事業を継続する見込みがあるかどうかで判断するとよいでしょう。

開業届を提出することで、青色申告(※別途申請が必要)による節税や、屋号付きの銀行口座を開設しやすくなるなど、事業運営に役立つメリットがあります。

一方で、失業手当の受給対象外となる場合や、健康保険の扶養から外れる可能性があるといった注意すべき点もあります。

開業届の提出は比較的簡単な手続きで完了し、必要な書類も多くありません。

これからフリーランスとして本格的に活動したい方や、副業から一歩踏み出したい方は、開業届の提出をきっかけに、将来に向けた準備を進めていきましょう。

→→転職を検討中の方はコンサルネクストで無料登録

→→フリーランスの方はこちらからコンサル登録

(株式会社みらいワークス フリーコンサルタント.jp編集部)

◇おすすめ記事◇

「フリーランスと会社員を比較。フリーランスのメリット、デメリット」

「フリーランスの仕事の取り方は?案件獲得までの準備や注意点を解説」