新規事業におけるM&A戦略のリスクとは?失敗を最小限にする注意点や成功手順も紹介

新規事業に取り組む企業が急増する中、注目されているのがM&A(企業合併・買収)。すでに独自のサービスや技術を持つ企業をM&Aで取得すれば、スピーディーに新規事業を立ち上げることができます。

日本でもM&A全体で見ると案件数は増加傾向。2019年には4,000件を突破、2年間で約1,000件増加したというデータもあります(※1)。最近も業界を問わず多くの企業がM&Aを¬してニュースとなっています。2020年はコロナ禍の影響もあり、M&A案件数はやや減少傾向。しかし「譲渡価格が下がっている今こそM&Aのチャンス」と捉える買い手企業もあります。

とはいえM&Aにはさまざまなリスクがあり、新規事業がうまくいく保証はありません。「M&Aを検討したいが、うまくいくか心配」「そもそもM&Aのメリットやデメリットがよくわからない」という経営者の方も多いのではないでしょうか。

そこで新規事業のM&Aについて知っておきたいメリット・デメリットや、リスクマネジメントのポイントを解説します。

[toc]

1. 新規事業におけるM&Aとは?合併と買収の違いを解説

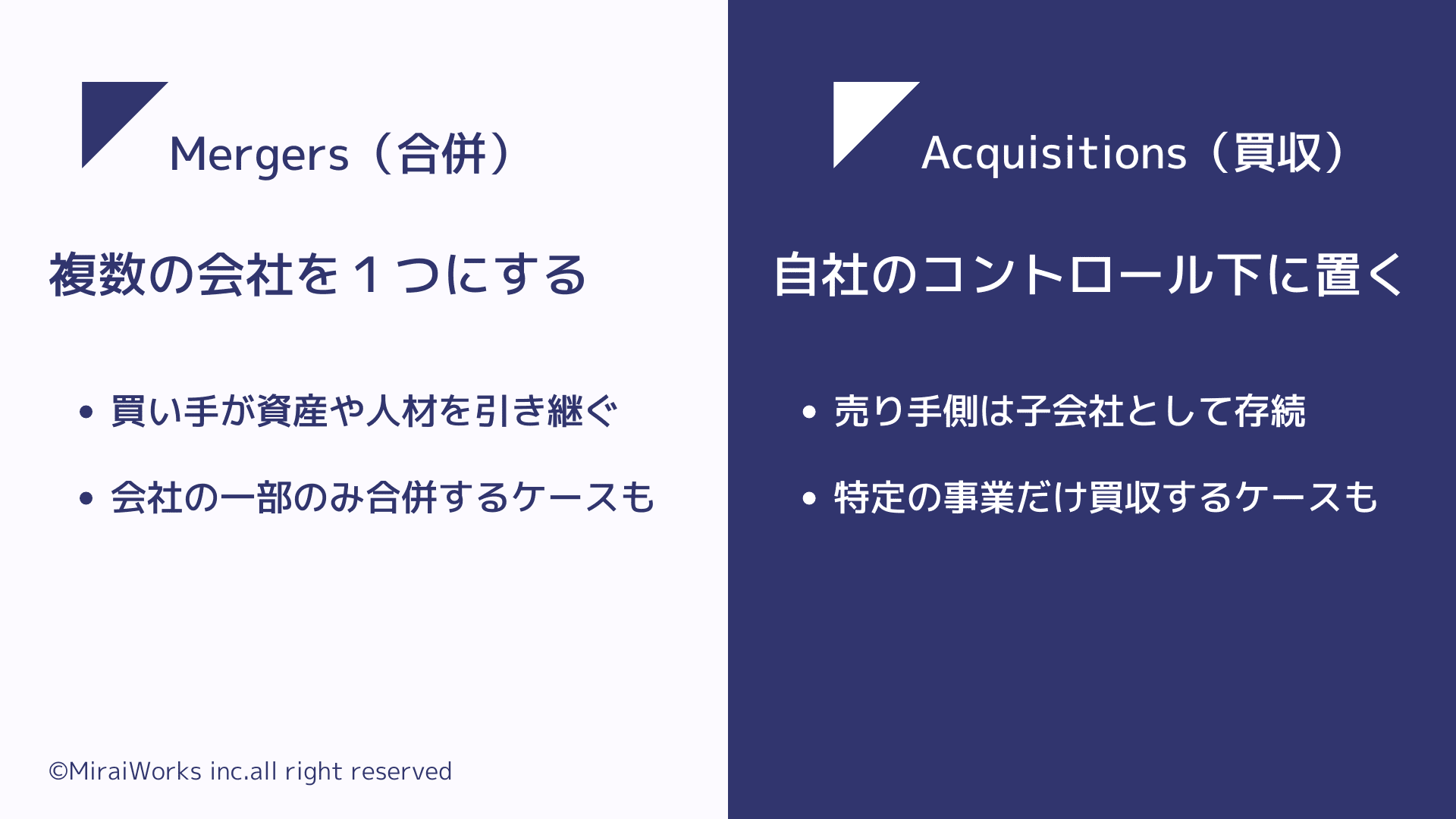

M&Aはそもそも「Mergers(合併)and Acquisitions(買収)」の略。実は合併と買収には、違いがあります。ここでは合併と買収の違いについて解説します。

1) 合併は、複数の会社を1つの会社にすること

買い手であるA社が売り手であるB社を吸収合併した場合、売り手のB社という法人は消滅します。このように、買い手が売り手の資産や人材などを包括して引き継ぐのが合併。なお、会社全体ではなく会社の一部のみ分割して合併するケースもあります(会社分割)。

2) 買収は株式や事業を買取り、自社のコントロール下に置くこと

買い手のA社が売り手B社の株式を取得しても、B社は子会社として存続します(株式譲渡)。また会社の株式ではなく、特定の事業やサービスだけ買収するケースもあります(事業譲渡)。

なお一部の事業を買い取るという意味では、会社分割と事業譲渡は似ているように見えます。会社分割は包括的な承継のため、会社が持つ不動産や人材などすべてを譲受しますが、事業譲渡は引き継ぐ資産を指定して譲受する点が違いです。

こうした合併・買収とあわせて、資本提携や業務提携も広い意味でM&Aに含めることもあります。新規事業におけるM&Aでは、他の会社が持つ事業やサービス、ブランド、技術などを取得するのが目的。そのため、会社分割や事業譲渡によって必要な事業のみM&Aで得るケースが多いようです。

2. 日本でM&Aへの注目が高まっている理由とは

1) 日本企業の6割以上がM&Aに関心を持っている

M&Aといえば海外での事例が多いという印象がありますが、日本でもM&Aへの関心が高まっています。2021年に行われた調査結果では、会社や事業の「買収を検討した」「実際に買収した」「これから検討したい」という回答をあわせると66%にもなります(※2)。

実際に1,000を超える経営者からの相談に乗った経験を持つM&Aコンサルタントによれば、表明していなくても実際には国内上場企業のほとんどがM&Aを検討しているそうです。

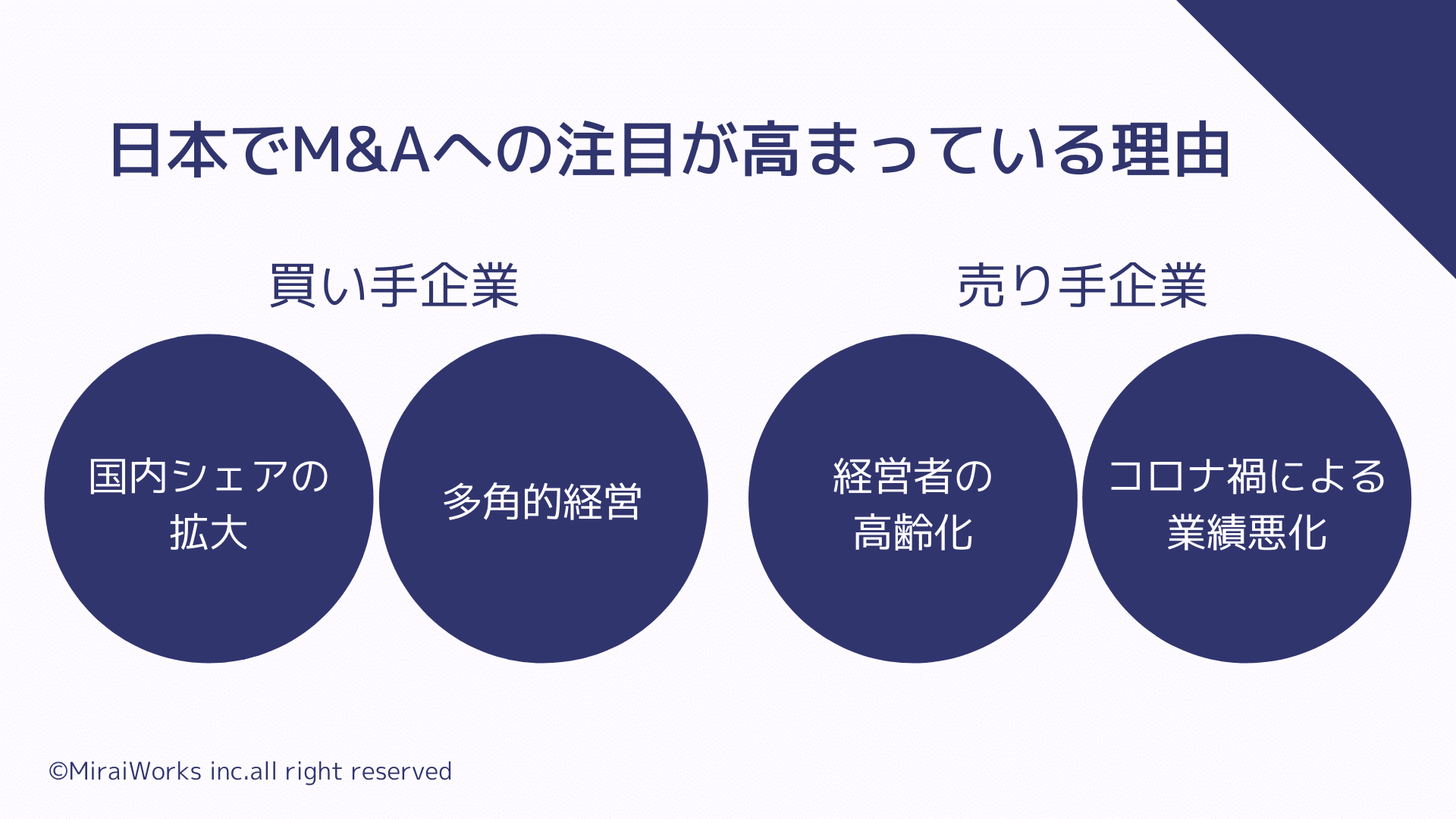

M&A案件が日本で増えているのには、以下の理由が考えられます。

- ・人口減を見越し国内シェアを伸ばすためにM&Aを検討する買い手企業の増加

- ・コロナ禍で多角的経営を迫られ、異業種企業のM&Aを検討する買い手企業の増加

- ・経営者の高齢化で事業承継したい売り手企業の増加

- ・コロナ禍で業績が悪化し、事業承継したい売り手企業の増加

3) 異業種企業のM&Aが増えている理由とは

先ほど紹介した調査によると、実際に買収を行った企業の8割が自社とは異なる業種を買収しています。つまり新規事業に向けた取り組みのひとつとして、M&Aを選ぶ企業が増えているという見方もできます。

社内での新規事業というと、まず社内で対応できるか検討する方が多いのではないでしょうか。しかし社内で進めるには、さまざまなハードルがあります。

- ・コロナ禍で社会構造の変化が激しいため、今後の事業戦略が立てづらい

- ・技術開発に取り組みたいが、自社だけでは市場の変化するスピードに追い付けない

- ・人材不足のため、新規事業に必要な外部人材がなかなか集まらない

- ・自社の弱みを補強したいが、テレワークなどの影響で人材育成が進めづらい

これらをまとめると、新規事業には「技術やサービスの開発に時間がかかりすぎる」「新規参入するジャンルに詳しい人材が確保できない」という2つの大きな問題があることが見えてきます。

極端な言い方ですが、M&Aなら資金さえあれば他社が持つ技術やサービス、ノウハウのほか、人材や不動産などの資産もまとめて獲得できます。この点が新規事業においてM&Aが注目される大きな理由です。

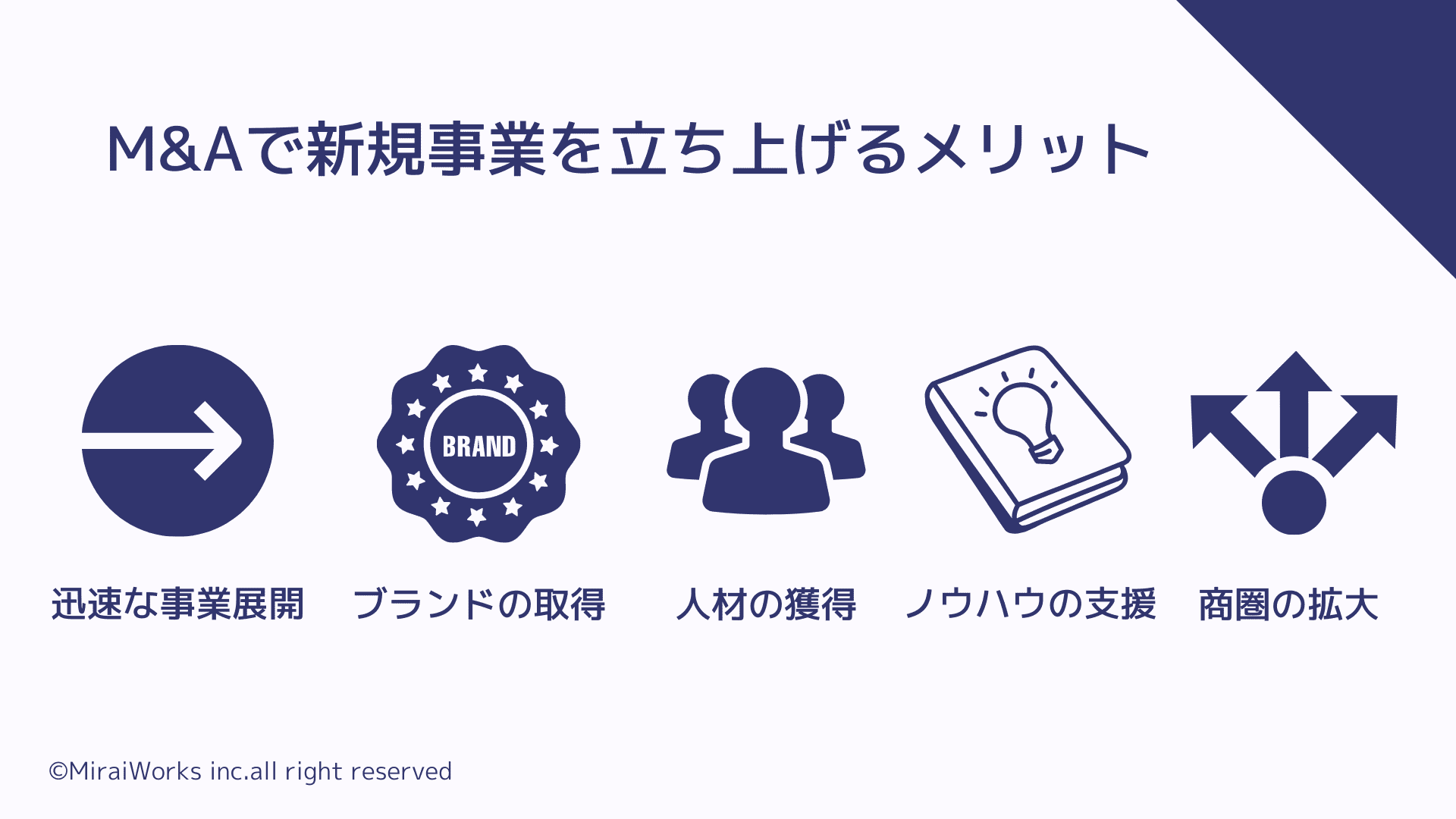

3. M&Aによって新規事業を立ち上げる5つのメリット

ここではM&Aによって新規事業を立ち上げるメリットを、5つのポイントで解説します。

1) スピーディーな事業展開が可能

自社で新規事業を立ち上げる場合、新たな技術やサービスの開発に相当の時間がかかります。一方で市場の変化するスピードが速まっている現在では、新規事業を迅速に立ち上げなければなりません。

事業承継や経営不振などを理由に売却を表明している会社があれば、M&Aによって獲得する方法もあります。交渉や契約に多少の時間はかかりますが、すでに成長している事業を獲得できる点がメリットです。

2) ブランドや信用力も取得できる

新規事業では「ブランド認知度を高め顧客をどう増やすか」という課題もあります。こうしたブランディングには、どうしても時間を要します。

M&Aですでにパワーを持つブランドを承継できれば、ブランディングにかかる時間とコストを削減できます。またブランドの固定客もあわせて承継できる点もメリットでしょう。

3) 新規事業に必要な人材を確保できる

新規事業の立ち上げに必要な人材が社内にいない、という課題を持つ企業も多いのではないでしょうか。

新規事業の推進・支援ができる人材には、さまざまな経験やスキルが求められます。多様なメンバーをまとめるマネジメントスキルのほか、新規事業をゼロから立ち上げるノウハウ、参入する分野に関する知識と経験、新たなステークホルダーと交渉するスキルなども必要。

しかしこうしたスキルを持つ優秀な人材は、すでに獲得競争が激しくなっています。「支援できる人材がいないため新規事業がなかなか動かせない」という経営者の方の声も最近は多く聞かれるようになりました。

M&Aでは他社を合併・買収することで、その会社の人材もあわせて獲得できるというのも大きなメリットでしょう。

例えば独自技術で成長するベンチャー企業を買収すれば、これまで自社にいなかった技術やアイデアを持つ人材を獲得でき、より新規事業の創出につながる可能性もあります。

4) 異業種からの支援を受けられる

自社とは異なる業界の企業のM&Aによって、買い手の持つ既存事業との相乗効果を狙うケースもあります。ただし新規事業が目的のM&Aでは、買い手企業と売り手企業の市場が大きく異なることも多く、相乗効果が出にくいのも事実です。

相乗効果というよりは、M&Aによって異業種企業の支援を受けられるメリットの方がわかりやすいでしょう。例えばエンターテイテイメント事業を行う「ぴあ」の事例。ぴあでは、2021年に不動産の開発・運営を行う三菱地所との資本提携を表明しました(三菱地所がぴあの株式を取得)。この事例では、異なる業種からノウハウやデータを支援してもらうことで、新しいビジネスにつなげたいという狙いがうかがえます。

5) 商圏をスムーズに拡大できる

M&Aによって、商圏を大きく広げられるメリットも期待できます。例えば新規事業で海外進出を狙う事例。自社だけで海外に進出するとなると、その地域特有の事情や慣習を理解しないまま事業展開して失敗することも。未知のエリアへ進出するには、こうしたリスクがあります。

しかしもともと地元でビジネスを展開している会社を合併・買収すれば、さまざまな支援を受けることができます。

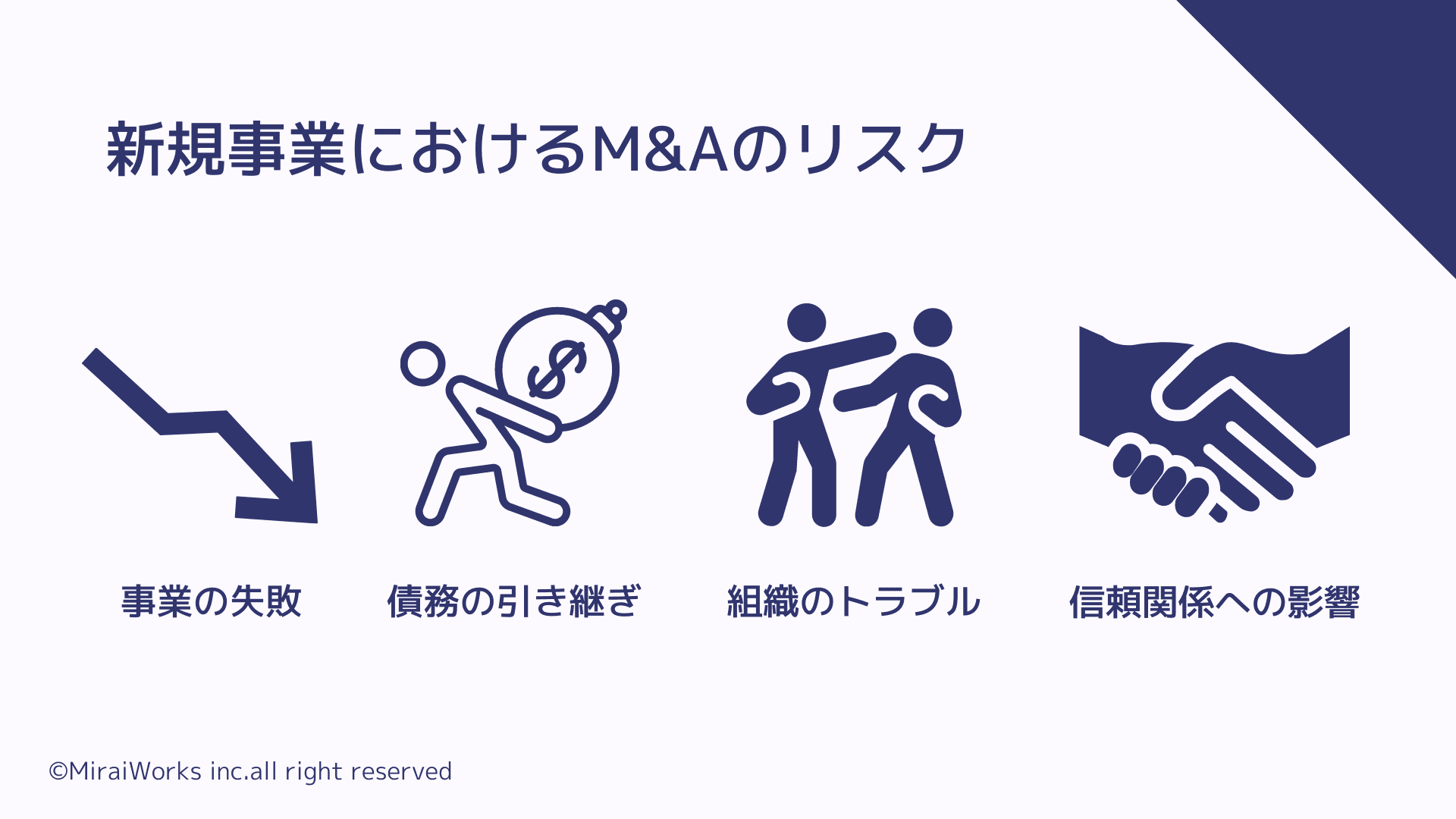

4. 新規事業におけるM&Aの検討前に知るべき4つのリスク

多額の資金と時間をかけて行うM&Aには、メリットだけではなく大きなリスクもあります。ここでは新規事業におけるM&Aを検討する上で、おさえておきたい代表的な4つのリスクについて解説します。

1) 新規事業が失敗するリスク

M&Aを実現したからと言って、新規事業が必ず成功するわけではありません。海外でもM&Aの成功率は3割程度と言われ(※3)、実際に失敗したM&Aも多くあります。

目標を達成できないリスクのほか、合併や買収にかかる費用に対して成果が見合わないリスクもあります。

M&Aでは、買い手企業が契約する前に売り手企業を評価した上で、その上で売却価格を交渉します。この評価が難しいという課題もあります。売却されるのは不動産のようなわかりやすい資産だけではありません。例えば財務諸表に出てこないブランド認知度、信用力、ステークホルダーとの関係なども考慮して、評価しなければなりません。

買い手が売り手を過大評価したために売却価格が上がってしまい、費用対効果が見合わないこともよくあります。

2) 債務を引き継ぐリスク

M&Aでは不動産や人材などいわゆる収益を生む「プラスの資産」だけではなく、負債など「マイナスの資産」を引き継ぐリスクもあります。契約前にわかっていれば対応できますが、中にはM&Aの時点で表明していない債務があるかもしれません。ここでは特に注意したい2つの債務リスクを解説します。

①簿外債務

貸借対照表に記載されない債務のこと。例えば退職給付引当金や賞与引当金など将来発生する費用のほか、未払い残業代や回収できない売掛金などが該当します。

②偶発債務

現時点で債務ではないものの、将来発生する可能性の高い債務。例えば取引先とのトラブルや環境汚染などによる損害賠償。偶発的に発生し、金額が予想しづらいという特徴があります。

3) 組織や人材に関するリスク

企業のM&Aで最も起こりやすいのが、人材や組織に関するトラブル。評価制度や待遇面は譲渡側と譲受側で差が生じやすく、社員のモチベーションを下げてしまうリスクがあります。こうしたモチベーション低下は、人材の流出につながる危険があります。

例えば老舗企業がベンチャーを買収するようなケース。文化が異なるため、ベンチャーの人材から「仕事の相談がしづらい環境になった」自分のスキルを正しく評価されなくなった」といった不満が出ることもよくあります。せっかくM&Aで優秀な人材を引き継いでも、他社へ流出してしまいます。

4) ステークホルダーとの関係に影響が出るリスク

M&Aによって、ステークホルダーとの信頼関係に影響が出るリスクもあります。例えば買収した企業と取引先が競合関係にあるケース。こうなるとM&A後は取引先との関係を続けることが難しくなります。

場合によっては既存事業にマイナスの影響が出る可能性もあるため、慎重な対応が求められます。

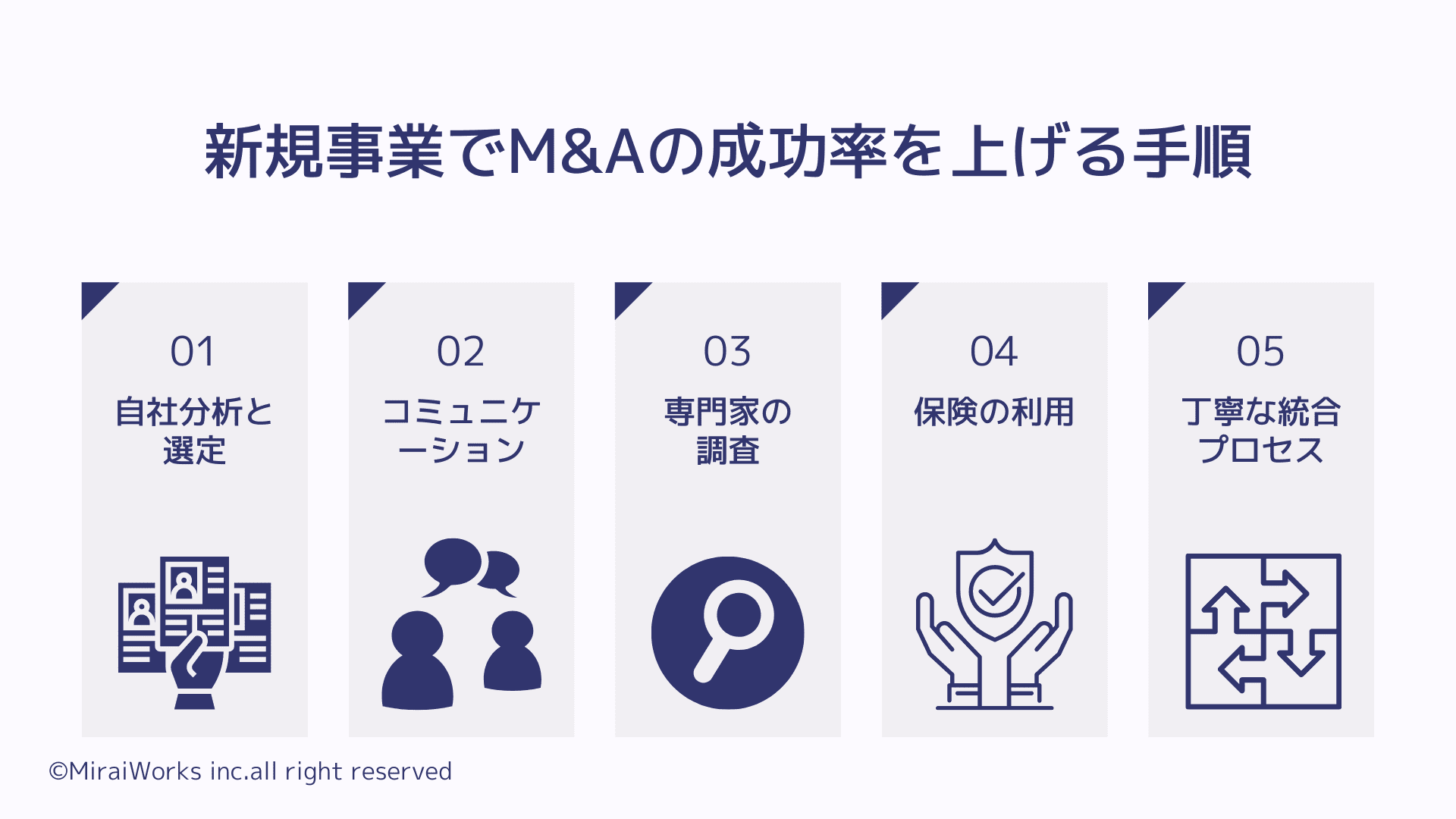

5. 新規事業のM&Aにおいて、リスクを最小限にして成功率を上げる手順とは

4つのリスクを避けるためには、M&Aの事前準備から実施後の対応まで細心の注意を払う必要があります。ここではM&Aの手順において、基本となるリスクマネジメントのポイントを解説します。

1) 自社分析を行った上で対象会社を選定する

M&Aでは仲介会社などを利用し、売却を表明している候補の中から対象を絞り込みます。しかしこの対象会社の選定が、まずM&Aの大きなハードル。デロイトトーマツが2013年に行った調査によれば、M&A検討時の課題として「適切な買収候補先の選定」という回答が約半数(48%)もあります(※4)。多くの買い手企業が選定に悩んでいるわけです。

対象企業を絞りやすくするには、まずM&Aの目的や自社の分析を事前にしっかり行うこと。「競合と比べて自社が補強すべき事業は何か」「M&Aによって新規事業を立ち上げて、どんな効果を狙うのか」などを詳しく分析した上で、対象企業を選定しましょう。

こうした分析は自社の視点も大切ですが、第三者による分析や解説が有効。専門家に支援してもらうことで、より漏れの少ない自社分析・対象企業の選定につながります。

2) 経営者同士のコミュニケーションを深める

M&Aをスムーズに成功させるには、経営者同士のコミュニケーションも大切です。特に異業種の企業を相手にしたM&Aでは、企業文化も大きく違います。経営者同士がコミットしないままM&Aを進めてしまえば、当然現場にも影響が出ます。業務をスムーズに承継するためにも、経営者同士で双方の企業文化や慣習なども含めて理解を深めることが重要です。

例えば売却価格の値下げ交渉をしすぎるのは、リスクがあります。M&Aの実現後に、譲渡側の不満が大きくなりトラブルになることも。

3) 専門家によるデューデリジェンスを行い、M&Aのリスクを調査する

面談や交渉だけで全ての情報が得られるわけではありません。そこでM&Aでは、会社の価値やリスクを調査する「デューデリジェンス」を実施することが一般的です。財務や税務など、多角的に調査するのがデューデリジェンス。不動産のようなわかりやすい資産だけではなく、あらゆる視点で調査を行います。売却額が適正か判断したり、M&A後にどんなリスクがあるか想定できたりするメリットがあります。

とはいえデューデリジェンスに時間をかけすぎると、M&Aのベストなタイミングを逃してしまいます。M&Aの規模や状況にあわせて、適切なデューデリジェンスを支援できる人材が必要です。

4) 表明保証保険を利用する

デューデリジェンスはリスク軽減の有効な手段ですが、やはり完全にリスクを排除できるわけではありません。そこで、海外のM&A案件でよく使われるのが表明保証保険です。表明保証保険はM&A契約時に売り手が表明した内容が正しいことを保証。もし差異によって損害が出た場合、保険金が出るというもの。

日本でもM&Aの増加により、表明保証保険を取り扱う保険会社も増えてきています。例えば東京海上日動火災保険も2020年に表明保証保険を販売開始しています。こうしたトレンドを専門家に解説してもらうことで、よりリスクの軽減につながります。

5) M&A契約後の統合プロセスを丁寧に行う

M&Aの契約が終わっても、リスクは残っています。実際に買収企業への対応を疎かにしたために、その後の人材や組織のトラブルにつながってしまった失敗事例もありました。こうしたリスクを回避するには、M&A後の統合作業を丁寧に進める必要があります。こうしたM&A後の統合プロセスは「PMI(Post Merger Integration」と呼ばれています。

PMIでは、経営面の統合だけではなく、従業員の業務や意識の統合も重要なポイント。特に新規事業におけるM&Aでは、異業種の会社と統合することが一般的です。そのため従業員の意識にズレが起こりやすいのが課題。売り手(譲渡)側と買い手(譲受)型の従業員が協業していくためには、この意識の統合は不可欠です。PMIの経験を持つ専門家に相談し、支援してもらう必要があるでしょう。

まとめ

コロナ禍をきっかけに、多くの企業が既存事業の見直しや経営の多角化を迫られています。こうした中でスピーディーに新規事業を進める手段として、会社を合併したり株式を取得して買収したりする「M&A」が注目されています。

しかしM&Aで新規事業が成功する保証はありません。失敗するリスクもありますし、ほかにも債務を負うリスクなども注意すべきでしょう。こうしたリスクを最小限にするには、やはりM&Aの専門知識と経験を持つ人材へ相談し、支援を受けることが必須です。

しかし現状の日本では、M&Aを推進できる人材の不足も大きな課題です。2016年に中小企業に行われた調査を見ると、今後のM&Aの課題として6割以上の会社が「M&A を推進するための人材や組織体制の不足」と回答しています(※5)。M&Aのリスクを最小限にして新規事業を成功させるには、M&Aの支援経験が豊富な人材をどう見つけるか。ここが最も重要なポイントと言えそうです。

(株式会社みらいワークス Freeconsultant.jp編集部)

出典

※1:BIZREACH SUCCEED(株式会社M&Aサクシード)

https://br-succeed.jp/content/knowledge/post-2690#chapter-3

※2:PR TIMES(株式会社 PR TIMES)

https://prtimes.jp/main/html/rd/p/000000098.000034376.html

※3:Deloitte(デロイト トーマツ)

https://www2.deloitte.com/jp/ja/pages/about-deloitte/articles/news-releases/nr20180529.html

※4:Deloitte(デロイト トーマツ)

https://www2.deloitte.com/content/dam/Deloitte/jp/Documents/about-deloitte/news-releases/jp-nr-nr20131008-2.pdf

※5:日本公庫総研レポートNo.2016-4(日本政策金融公庫 総合研究所)

https://www.jfc.go.jp/n/findings/pdf/soukenrepo_16_07_15_2.pdf